Abivax gibt erfolgreiche überzeichnete Cross-Over-Finanzierung zum Marktpreis über insgesamt EUR 130 Mio. mit hochkarätigen US-amerikanischen und europäischen Biotechnologie-Investoren bekannt

NICHT ZUR VERTEILUNG IN DEN VEREINIGTEN STAATEN, AUSTRALIEN, KANADA ODER JAPAN ODER AN US-PERSONEN

Die Finanzierungsrunde wurde von TCGX angeführt und es beteiligten sich mit Invus, Deep Track Capital, Sofinnova Partners, Venrock Healthcare Capital Partners sowohl bestehende, und mit Great Point Partners, LLC, Deerfield Management Company, Commodore Capital, Samsara BioCapital, Boxer Capital und weiteren, auch neue Investoren

Die Erlöse werden in erster Linie zur Finanzierung der weiteren Entwicklung des zulassungsrelevanten klinischen Phase-3-Programms mit Obefazimod zur Behandlung von Colitis ulcerosa verwendet, darüber hinaus sichern sie das operative Geschäft bis Ende des zweiten Quartals 2024

PARIS, FRANKREICH, 22. Februar 2023 – 18:00 (CET) - Abivax SA (Euronext Paris: FR0012333284 - ABVX), ein Biotechnologieunternehmen mit einem Produkt in der klinischen Phase 3, das Therapien zur Modulation des körpereigenen Immunsystems entwickelt, um die Symptome von Patienten, die an chronischen Entzündungserkrankungen leiden, zu lindern, gibt heute die erfolgreiche Übermittlung des Emissionspreises einer überzeichneten Finanzierung in Höhe von EUR 130 Mio., bekannt, die von hochkarätigen US-amerikanischen und europäischen, auf den Biotechnologiesektor spezialisierten Investoren gezeichnet wurde (die „Investoren“). Die Finanzierungsrunde wurde von TCGX angeführt und es beteiligten sich mit Invus, Deep Track Capital, Sofinnova Partners, Venrock Healthcare Capital Partners sowohl bestehende, und mit Great Point Partners, LLC, Deerfield Management Company, Commodore Capital, Samsara BioCapital, Boxer Capital und weiteren, auch neue Investoren. Bei der Finanzierung handelt es sich um eine bevorzugte Kapitalerhöhung (die „Kapitalerhöhung“) in Höhe von EUR 130 Mio. durch die Ausgabe von 20.000.000 neu ausgegebenen Stammaktien mit einem Nennwert von EUR 0.01 je Aktie (die „Neuen Aktien“), was 89,6% des derzeitigen Grundkapitals bei einem Bezugspreis von EUR 6,50 je Aktie entspricht.

Prof. Hartmut J. Ehrlich, M.D., CEO von Abivax, sagte: „Wir freuen uns sehr, heute den erfolgreichen Abschluss unserer überzeichneten Kapitalerhöhung in Höhe von EUR 130 Mio. bekannt geben zu können. Die Zusammensetzung des Konsortiums aus hochkarätigen bestehenden und neuen Investoren ist sehr ausgewogen, wobei es sich überwiegend um auf den Biotechnologiesektor spezialisierte US-Investoren handelt. Wir glauben, dass diese neuen finanziellen Mittel es uns erlauben werden, unser laufendes globales klinisches Phase-3-Programm mit Obefazimod zur Behandlung von Colitis ulcerosa mit voller Kraft voranzutreiben. Die Patientenrekrutierung für das Programm ist in den USA bereits angelaufen. Wir erwarten, dass die weiteren Studienzentren in Europa, Lateinamerika und im asiatisch-pazifischen Raum in den kommenden Wochen und Monaten mit dem Einschluss von Patienten beginnen werden. Die im Zuge unserer Phase-2a- und Phase-2b-Studien generierten Daten ergaben ein sehr stimmiges Bild und wir erwarten, dass die Phase-3-Studien das kurz- und langfristige Wirksamkeits- und Anwendungssicherheitsprofil von Obefazimod weiter bestätigenwerden. Das Abivax-Team konzentriert sich nun voll und ganz darauf, Obefazimod rasch all den Patienten zur Verfügung zu stellen, die neue Behandlungsmöglichkeiten brauchen.“

Didier Blondel, CFO von Abivax, fügte hinzu: „Die Ankündigung unserer erfolgreichen Kapitalerhöhung in Höhe von 130 Mio. EUR zum Marktpreis ist eine außerordentlich gute Neuigkeit für Abivax. Abivax konnte erneut sowohl neue hochkarätige US-amerikanische und europäische Biotechnologie-Investoren überzeugen, darunter Great Point Partners, LLC, Deerfield Management Company, Commodore Capital, Samsara BioCapital, Boxer Capital und einige weitere renommierte Namen, als auch die meisten unserer bestehenden US-amerikanischen und europäischen Biotechnologie-Investoren. Wir sehen hierin einen Beleg dafür, dass Abivax und Obefazimod nicht nur in der wissenschaftlichen und medizinischen Fachwelt anerkannt sind, sondern auch spezialisierte Biotechnologie-Investoren das Potenzial von Obefazimod als wirksame Behandlungsoption für chronische Entzündungskrankheiten sehen, angefangen mit der Indikation Colitis ulcerosa. Basierend auf unseren aktuellen Annahmen haben wir unseren Cash Runway bis Ende des zweiten Quartals 2024 verlängert. Diese neuen finanziellen Mittel werden wir vorranging für die Weiterführung unseres klinischen Phase-3-Programms verwenden. Neben unserem Ziel, das Potenzial von Obefazimod als wirksame und langanhaltende Behandlung für die all die bedürftigen Patienten zu bestätigen, legen wir weiterhin ein besonderes Augenmerk darauf, unseren Unternehmenswert zu maximieren. Wir haben die feste Absicht, die Gesamtfinanzierung unseres klinischen Phase-3-Programms zu gegebener Zeit durch zusätzliche nicht verwässernde und verwässernde Finanzmittel zu sichern.“

Gründe für die Ausgabe sowie die Verwendung des Nettoerlöses aus der Kapitalerhöhung in Höhe von EUR 123 Mio.

Das Unternehmen plant, den Nettoerlös aus der Kapitalerhöhung für folgende Zwecke zu verwenden (auf indikativer Basis):

- Initiierung und Fortführung der klinischen Programme für Obefazimod (ABX464), dem führenden Produktkandidaten des Unternehmens in der klinischen Entwicklung:

- Für Colitis ulcerosa („CU“): Fortsetzung des zulassungsrelevanten Phase-3-Programms, das in der ersten Jahreshälfte 2022 mit dem Einschluss des ersten Patienten im Oktober 2022 begonnen wurde, sowie der Erhaltungsstudien der Phasen 2a und 2b. Das Phase-3-Programm besteht aus zwei Induktionsstudien sowie einer Erhaltungsstudie, die an 1.200 Patienten in über 600 Studienzentren, größtenteils in Nordamerika, Europa, Lateinamerika und dem asiatisch-pazifischen Raum, durchgeführt werden.

- Fortsetzung der Forschungs- und Entwicklungsarbeiten („F&E“) zum Wirkmechanismus des Wirkstoffs, der präklinischen, chemischen und pharmazeutischen Studien, der regulatorischen und Pharmakovigilanz-Aktivitäten für Obefazimod sowie der Weiterführung der verbleibenden klinischen Aktivitäten für Obefazimod außerhalb der Indikation Colitis ulcerosa (Phase-2a-Erhaltungsstudie in rheumatoider Arthritis („RA“) und verschiedene aktuelle und zukünftige Phase-1-Studien, die notwendig sind, um potenzielle Anträge auf Marktzulassungen für Obefazimod vorzubereiten).

Ungefähr 80% des Nettoerlöses aus der Kapitalerhöhung werden, wie oben angeführt, für die Entwicklung von Obefazimod verwendet (und vorrangig zur Finanzierung des Phase-3-Programms in CU):

- Die Finanzierung von F&E und anderen allgemeinen Unternehmenszwecken sowie für die Aufstockung des Betriebskapitals werden etwa 10% der Erlöse

- Die Tilgung (und Begleichung von Verbindlichkeiten) bestehender Zahlungsverpflichtungen werden ca. 10% des Erlöses beanspruchen (ca. EUR 12,7 Mio. werden zur Rückzahlung des von Kreos bereitgestellten Kredites (EUR 8,9 Mio.), zur Finanzierung der OCEANE Wandelanleihen (EUR 1,6 Mio.) und des staatlich garantierten Darlehens der Société Générale (EUR 2,1 Mio.) sowie zur Rückzahlung des von Bpifrance finanzierten Ebola-Programms (EUR 120.000) herangezogen).

Das Unternehmen geht davon aus, dass der Erlös der Kapitalerhöhung, unter Voraussetzung einer Priorisierung des klinischen Entwicklungsprogramms zur Behandlung von CU, dem Unternehmen die nötigen Mittel für die Finanzierung seines operativen Geschäfts bis Ende des zweiten Quartals 2024 sichern wird.

Das Unternehmen geht davon aus, dass die finanziellen Mittel der Gesellschaft nach der Lieferung der im Rahmen der Kapitalerhöhung ausgegebenen neuen Aktien ausreichen werden, um den Nettofinanzierungsbedarf für die kommenden zwölf Monate zu decken.

Das Unternehmen gibt an, dass sich der Finanzierungsbedarf bis zum Abschluss seines klinischen Phase-3-Programms mit Obefazimod zur Behandlung von CU bis Ende 2024, was dem Zeitraum entspricht, in dem die klinischen Ergebnisse der Induktionsphase erwartet werden, auf EUR 154 Mio. beläuft. Somit ist eine zusätzliche Finanzierung von schätzungsweise EUR 31 Mio. über die im Rahmen der Kapitalerhöhung erhaltenen EUR 123 Mio. hinaus erforderlich. Darüber hinaus werden weitere EUR 70 Mio. bis zum Vorliegen der Ergebnisse aus der klinischen Erhaltungsstudie benötigt, die für Ende 2025 erwartet werden. Somit beläuft sich der Gesamtbetrag der zusätzlichen Finanzmittel, die erforderlich sind, um den Finanzierungsbedarf des Unternehmens bis zum Abschluss des kompletten Phase-3-Programms für Obefazimod zur Behandlung von CU bis Ende 2025 zu decken, auf ca. EUR 224 Mio. vor Abschluss der Kapitalerhöhung, d. h. es werden EUR 101 Mio. zusätzlich zu dem durch die heutige Kapitalerhöhung finanzierten Betrag benötigt.

Die oben genannten Beträge berücksichtigen auch den Finanzierungsbedarf, der für die Fortsetzung der langfristigen Erhaltungsstudien für die verschiedenen Programme des Unternehmens (Phase 2a und 2b in CU und Phase 2a in RA), sonstige F&E-Ausgaben, allgemeine Ausgaben sowie die Rückzahlung der bestehenden Darlehen des Unternehmens in den betrachteten Zeiträumen erforderlich ist.

Der oben dargestellte Kapitalbedarf für die Entwicklung von Obefazimod zur Behandlung von CU basiert ausschließlich auf den klinischen und regulatorischen Aktivitäten. Sie beinhalten keine Investitionen im Zusammenhang mit der Vorbereitung des Marktzugangs oder dem Aufbau von Marketing- und Vermarkungskapazitäten, die für die Kommerzialisierung des Medikamentenkandidaten erforderlich sind. Diese Kosten wurden von der Gesellschaft zum jetzigen Zeitpunkt nicht quantifiziert.

Um den oben erwähnten kurz- und mittelfristigen Finanzierungsbedarf zu decken, strebt das Unternehmen so bald wie möglich, aber unter Berücksichtigung der für das Unternehmen günstigsten Marktbedingungen eine oder mehrere verwässernde oder nicht verwässernde Finanzierungen an. Das Unternehmen zieht insbesondere die folgenden Alternativen in Betracht:

- Durchführung einer oder mehrerer weiterer Kapitalerhöhungen,

- Aufnahme von Darlehen oder Ausgabe von Anleihen; besonders hervorzuheben ist, dass Abivax ein unverbindliches indikatives Angebot von Kreditgebern für die Durchführung einer verwässernden und nicht verwässernden Finanzierung in Höhe von insgesamt bis zu EUR 45 Millionen erhalten hat, das derzeit von der Gesellschaft geprüft wird. Die Umsetzung dieser Finanzierung würde insbesondere von der vorherigen Rückzahlung der bestehenden Kreos-Darlehen (ca. EUR 11 Mio. zum gegenwärtigen Zeitpunkt), und/oder

- Abschluss von regionalen Lizenzvereinbarungen für Obefazimod, insbesondere in Asien.

Wesentliche Merkmale der Kapitalerhöhung

Die im Rahmen einer Kapitalerhöhung ohne Bezugsrecht der bestehenden Aktionäre ausgegebenen Neuen Aktien sind gemäß des 4. Beschlusses der Jahreshauptversammlung der Aktionäre vom 9. November 2022 einem bestimmten Kreis von Anlegern vorbehalten (auf den pharmazeutischen Sektor spezialisierte Anleger).

In Übereinstimmung mit der Geschäftsordnung des Aufsichtsrats nahmen die Vertreter von Sofinnova Partners und der Santé Holding nicht an der Aufsichtsratssitzung zur Genehmigung der Kapitalerhöhung teil.

Die Anzahl der zu zeichnenden Neuen Aktien, der Bezugspreis und die Liste der zeichnungsberechtigten Investoren wurden vom Vorstandsvorsitzenden (Directeur Général) des Unternehmens gemäß einer vom Aufsichtsrat des Unternehmens am 20. Februar 2023 erteilten Befugnis festgelegt.

Der Bezugspreis der Neuen Aktien wurde auf EUR 6,50 pro Aktie festgelegt, d.h. mit einem Abschlag von 5,05% auf den volumengewichteten Durchschnittspreis (VWAP, „Volumen-Weighted Average Price“) der letzten 15 Tage vor dem Datum der Festlegung des Ausgabepreises (d. h. vom 6. bis 21. Februar 2023).

Sofinnova Partners, mit einem Anteil von bislang 11,3% hat Neue Aktien zu einem Gesamtwert von EUR 9,98 Mio. gezeichnet, was einer Anzahl von 1.535.000 Neuen Aktien entspricht. Nach Abschluss der Kapitalerhöhung hält Sofinnova Partners 9,6% des Unternehmenskapitals.

Santé Holding, die bislang einen Anteil von 3,2% am Unternehmen hält, hat neue Aktien zu einem Gesamtwert von etwa EUR 0,25 Mio. gezeichnet, was einer Anzahl von 38.461 Neuen Aktien entspricht. Nach Abschluss der Kapitalerhöhung hält Santé Holding 2,3% des Unternehmenskapitals.

Die von Truffle Capital verwalteten Funds, mit einem Anteil von bislang 22,8%, haben an der Kapitalerhöhung nicht teilgenommen. Nach Abschluss der Kapitalerhöhung halten die von Truffle Capital verwalteten Funds 12% des Unternehmenskapitals.

Die Abwicklung und Lieferung der Neuen Aktien wird voraussichtlich am oder um den 27. Februar 2023 erfolgen. Ab der Lieferung sind die Neuen Aktien den bestehenden Aktien der Gesellschaft gleichgestellt.

Die Neuen Aktien werden am 27. Februar 2023 an der Euronext Paris mit dem Ticker Symbol ABVX unter der ISIN FR0012333284 notiert.

Lock-up-Vereinbarung

Im Zusammenhang mit der Kapitalerhöhung hat die Gesellschaft einer Lock-up-Verpflichtung für, unter anderem, die Ausgabe oder den Verkauf von Aktien oder Wertpapieren, die Zugang zum Aktienkapital gewähren, zugestimmt. Diese gilt für einen Zeitraum von 90 Kalendertagen nach Durchführung der mit den Anlegern abgeschlossenen Zeichnungsverträge und vorbehaltlich bestimmter üblicher Ausnahmen.

Bestimmte Aktionäre, Vorstandsmitglieder und leitende Angestellte des Unternehmens, haben sich darüber hinaus vorbehaltlich bestimmter üblicher Ausnahmen zur Einhaltung einer Sperrfrist von 90 Kalendertagen nach der Durchführung der mit den Anlegern abgeschlossenen Zeichnungsverträge für den Verkauf von Aktien oder Wertpapieren, die Zugang zum Aktienkapital gewähren, verpflichtet.

Anleger, die sich an der Kapitalerhöhung beteiligen, sind keine Lock-up-Verpflichtungen in Bezug auf die im Rahmen der Kapitalerhöhung gezeichneten Aktien eingegangen.

Auswirkungen der Kapitalerhöhung auf das Grundkapital

Nach Abschluss der Kapitalerhöhung werden die Neuen Aktien 47,2% des Grundkapitals der Gesellschaft ausmachen. Das gesamte Grundkapital der Gesellschaft wird EUR 423.315,85 betragen und sich auf 42.331.585 Aktien verteilen. Zur Veranschaulichung hält ein Aktionär, der vor der Kapitalerhöhung 1% des Grundkapitals der Gesellschaft besaß, nach Abschluss der Kapitalerhöhung 0,5275% des Grundkapitals der Gesellschaft (oder 0,5060% auf verwässerter Basis).

|

|

Eigentumsanteile |

|

|

(%) |

Auf nicht-verwässerter Basis |

Auf verwässerter Basis(1) |

|

Vor Ausgabe der Neuen Aktien |

1,0000% |

0,9253% |

|

Nach Ausgabe der Neuen Aktien |

0,5275% |

0,5060% |

(1) Nach Ausgabe von 1 803 850 Neuen Aktien aus der Ausübung aller bestehenden, verwässerten Wertpapiere (Optionsscheine und Gründeroptionsscheine (BSPCE), freie Aktienzuteilung und Wandelanleihen).

Änderung der Aktionärsstruktur nach der Kapitalerhöhung

Die Aktionärsstruktur der Gesellschaft vor der Ausgabe der Neuen Aktien ist im Folgenden dargestellt:

|

Aktionäre |

Anzahl der Aktien (nicht-verwässert) |

% Grundkapital (nicht-verwässert) |

% der Stimmrechte (nicht-verwässert) |

% Grundkapital |

% der Stimmrechte (verwässert) |

|

|

Holding Incubatrice |

210.970 |

0,94% |

1,19% |

0,87% |

1,12% |

|

|

Truffle Capital |

5.094.579 |

22,81% |

33,16% |

21,11% |

31,19% |

|

|

Sofinnova Partners |

2.529.739 |

11,33% |

14,10% |

10,48% |

13,26% |

|

|

Invus |

2.041.422 |

9,14% |

7,14% |

8,46% |

6,72% |

|

|

TCG-Crossover |

1.688.000 |

7,56% |

5,90% |

6,99% |

5,55% |

|

|

Venrock |

1.463.000 |

6,55% |

5,12% |

6,06% |

4,81% |

|

|

Deeptrack |

1.126.000 |

5,04% |

3,94% |

4,67% |

3,70% |

|

|

Santé Holding |

703.080 |

3,15% |

2,46% |

3,31% |

2,63% |

|

|

Management |

156.371 |

0,70% |

1,03% |

3,00% |

2,83% |

|

|

Aufsichtsrat (ausgenommen Truffle Capital, Sofinnova Partners und Santé Holding) |

275.000 |

1,23% |

0,96% |

1,48% |

1,17% |

|

|

Mitarbeiter |

6.914 |

0,03% |

0,03% |

0,20% |

0,16% |

|

|

Berater |

400 |

0,002% |

0,003% |

0,19% |

0,15% |

|

|

Sonstige* |

630.561 |

2,82% |

2,61% |

6,64% |

5,66% |

|

|

Eigene Aktien |

13.334 |

0,06% |

0,00% |

0,06% |

0,00% |

|

|

Float |

6.392.215 |

28,62% |

22,36% |

26,48% |

21,03% |

|

|

Total |

22.331.185 |

100,00% |

100,00% |

100,00% |

100,00% |

*Sonstige: langjährige Minderheitsaktionäre oder Inhaber von Aktienbezugsscheinen (BSA)/Gründerbezugsscheinen (BCE), Kepler Cheuvreux (basierend auf den am 3. Juli 2019 erklärten Schwellenwerten für die Offenlegung von Beteiligungen) und ehemalige Mitarbeiter des Unternehmens, ehemalige Vorstandsmitglieder und bestimmte Ausschussmitglieder.

Die Ausgabe der Neuen Aktien hat folgende Auswirkungen auf die Verteilung des Grundkapital und die Stimmrechte der Gesellschaft:

|

Aktionäre |

Anzahl Aktien |

% Grundkapital (nicht-verwässert) |

% Stimmrechte (nicht-verwässert) |

% Grundkapital (verwässert) |

% Stimmrechte (verwässert) |

|

|

Holding Incubatrice |

210.970 |

0,50% |

0,70% |

0,48% |

0,67% |

|

|

Truffle Capital |

5.094.579 |

12,03% |

19,51% |

11,54% |

18,81% |

|

|

Sofinnova Partners |

4.064.739 |

9,60% |

11,45% |

9,21% |

11,04% |

|

|

Invus |

4.191.422 |

9,90% |

8,63% |

9,50% |

8,32% |

|

|

TCG Crossover |

4.338.000 |

10,25% |

8,93% |

9,83% |

8,61% |

|

|

Venrock |

2.578.000 |

6,09% |

5,31% |

5,84% |

5,12% |

|

|

Deeptrack |

3.126.000 |

7,38% |

6,43% |

7,08% |

6,20% |

|

|

Santé Holding |

953.080 |

2,25% |

1,96% |

2,38% |

2,08% |

|

|

Management |

156.371 |

0,37% |

0,61% |

1,64% |

1,71% |

|

|

Aufsichtsrat (ausgenommen Truffle Capital, Sofinnova Partners und Santé Holding) |

275.000 |

0,65% |

0,57% |

0,81% |

0,71% |

|

|

Mitarbeiter |

6.914 |

0,02% |

0,02% |

0,11% |

0,10% |

|

|

Berater |

400 |

0,001% |

0,002% |

0,10% |

0,09% |

|

|

Sonstige* |

630.561 |

1,49% |

1,54% |

3,63% |

3,41% |

|

|

Eigene Aktien |

13.334 |

0,03% |

0,00% |

0,03% |

0,00% |

|

|

An der Kapitalerhöhung beteiligte Investoren (ausgenommen der oben aufgeführten Investoren) |

10.300.000 |

24,33% |

21,20% |

23,34% |

20,44% |

|

|

Float |

6.392.215 |

15,10% |

13,16% |

14,48% |

12,68% |

|

|

Total |

42.331.585 |

100,00% |

100,00% |

100,00% |

100,00% |

*Sonstige: langjährige Minderheitsaktionäre oder Inhaber von Aktienbezugsscheinen (BSA)/Gründerbezugsscheinen (BCE), Kepler Cheuvreux (basierend auf den am 3. Juli 2019 erklärten Schwellenwerten für die Offenlegung von Beteiligungen) und ehemalige Mitarbeiter des Unternehmens, ehemalige Vorstandsmitglieder und bestimmte Ausschussmitglieder.

Berater

SVB Securities, LifeSci Capital und Bryan, Garnier & Co fungierten als Finanzberater für die Kapitalerhöhung.

Dechert LLP fungierte als Rechtsberater der Gesellschaft im Zusammenhang mit der Kapitalerhöhung.

Cooley LLP und Gide fungierten als Rechtsberater für die Finanzberater.

Update zu den Unternehmensaktivitäten

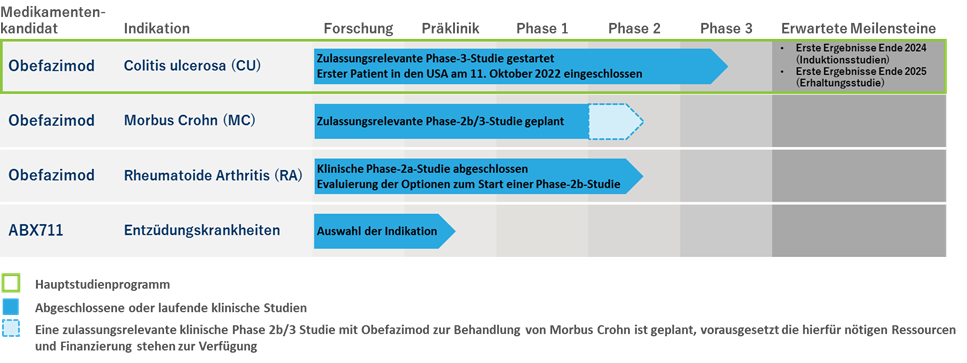

Das Unternehmen hat ein Portfolio von Produktkandidaten zur Behandlung verschiedener Entzündungskrankheiten entwickelt. Abivax‘ am weitesten vorgeschrittener Produktkandidat, Obefazimod, befindet sich in der klinischen Entwicklung zur Behandlung von CU. Das Unternehmen hat ebenfalls die Absicht, die klinische Entwicklung von Obefazimod in den Indikationen Morbus Crohn („MC“) voranzutreiben, vorausgesetzt, die hierfür nötigen Ressourcen und Finanzierung stehen zur Verfügung.

Ursprünglich waren die Forschungsprogramme des Unternehmens auf drei verschiedenen Plattformen aufgeteilt (eine Plattform „Modulierung RNA-Biogenese“, eine Plattform „Immunstimulation“ sowie eine Plattform „Polyklonale Antikörper“). Momentan konzentriert das Unternehmen seine Ressourcen auf die Entwicklung der Plattform zur „Modulierung der RNA-Biogenese“ und hier insbesondere auf den anti-inflammatorischen Bereich. Sowohl der am weitesten fortgeschrittene Arzneimittelkandidat Obefazimod (vormals ABX464) als auch ein neuer Arzneimittelkandidat, ABX711, ein aktiver Metabolit von Obefazimod, sind aus dieser Plattform hervorgegangen. ABX711 befindet sich derzeit in einem frühen Entwicklungsstadium. Da in der zweiten Jahreshälfte 2022 keine Fortschritte beim Abschluss einer Partnerschaft zur klinischen Weiterentwicklung von ABX196 gemacht werden konnten, hat das Unternehmen beschlossen, dieses Programm vorerst auszusetzen.

Derzeit liegt die Priorität von Abivax auf der Durchführung des internationalen Phase-3-Programms in der Indikation CU, an dem 1.200 Patienten mit mittelschwerer bis schwerer CU verteilt auf 600 Prüfzentren in Nordamerika, Europa, Lateinamerika und im asiatisch-pazifischen Raum teilnehmen werden. Dieses Programm wurde in der ersten Jahreshälfte 2022 gestartet, und der erste Patient wurde am 11. Oktober 2022 in den USA eingeschlossen. Die Rekrutierung erster Patienten in weiteren Regionen wird im Laufe des Jahres 2023 beginnen.

Soweit dem Unternehmen bekannt, ist Obefazimod der einzige, in der klinischen Entwicklung befindliche Produktkandidat aus der Klasse der niedermolekularen Wirkstoffe, dessen Wirkmechanismus spezifisch die intrazelluläre Produktion einer microRNA, genannt miR-124, induziert, die stark entzündungshemmende Eigenschaften aufweist. Die klinische Phase-2b-Studie mit Obefazimod zur Behandlung von CU, in die 252 Patienten aus 17 verschiedenen Ländern eingeschlossen wurden, erreichte den primären Endpunkt, die statistisch signifikante Reduktion des modifizierten Mayo Scores, der standardmäßig zur Messung der Schwere der Krankheit herangezogen wird (im Vergleich zu Placebo). Zudem wurden die wichtigsten sekundären Endpunkte, einschließlich endoskopischer Verbesserung, klinischer Remission, klinischem Ansprechen und Reduktion von Calprotectin im Vergleich zu Placebo erreicht. Im Zuge der Erhaltungsstudie wurden nach dem ersten Jahr der Behandlung anhaltende klinische Remissionsraten beobachtet, wie auch klinische Aktivität bei denjenigen Patienten, die im Vorfeld auf Behandlungen mit fortgeschrittenen Therapien nicht mehr ansprachen: Von den 222 Patienten, die die Phase-2b-Induktionsstudie abgeschlossen hatten, nahmen 217 (97,7%) an der darauffolgenden, offenen Erhaltungsstudie teil, um das langfristige Sicherheits- und Wirksamkeitsprofil von Obefazimod über einen Zeitraum von bis zu zwei Jahren zu untersuchen. Nach dem ersten Jahr einmal täglicher, oraler Einnahme von 50mg Obefazimod: (i) waren 119 der 217 (54,8%) in die Erhaltungsstudie eingeschlossenen Patienten in klinischer Remission und (ii) von den 124 Patienten, die nach der Induktionsphase ein klinisches Ansprechen gezeigt hatten, erreichten 82 (66,1%) eine klinische Remission im Laufe des ersten Jahres. Zudem zeigte Obefazimod bislang ein vorteilhaftes Anwendungssicherheitsprofil, wobei über 1.000 Patienten und Probanden zum Stichtag 30. November 2022 behandelt wurden, davon über 200 Patienten für mindestens ein Jahr und 150 Patienten für mindestens zwei Jahre.

Die nächsten Schritte im Rahmen des Phase-3-Programms mit Obefazimod zur Behandlung von CU sind (i) die ersten Ergebnisse der Induktionsstudien Ende 2024, (ii) die ersten Ergebnisse der Erhaltungsstudie Ende 2025 und (iii) die Einreichung der Marktzulassungsanträge in Europa und den USA im Jahr 2026. Bis die erforderliche Finanzierung hierfür gewährleistet ist, hat das Unternehmen die Programme zur klinischen Entwicklung von Obefazimod in den Indikationen MC und RA vorerst ausgesetzt. Sobald die Gesamtfinanzierung des Phase-3-Programms zur Behandlung von CU abgeschlossen ist, wird sich das Unternehmen um eine solche Finanzierung bemühen. Daher legt das Unternehmen derzeit keinen festen Zeitplan für die Weiterentwicklung von Obefazimod zur Behandlung von MC und RA vor.

Das Hauptaugenmerk des Unternehmens liegt auf der Entwicklung und Vermarktung von Obefazimod zur Behandlung von Entzündungskrankheiten, einschließlich CU. Um dieses Ziel zu erreichen, verfolgt das Unternehmen eine Strategie, die auf folgenden Aspekten basiert:

- Vorantreiben des zulassungsrelevanten Phase-3-Programms mit Obefazimod zur Behandlung von CU,

- Vorantreiben der klinischen Entwicklung von Obefazimod in weiteren Entzündungskrankheiten, einschließlich MC und RA, unter der Voraussetzung der Verfügbarkeit der nötigen Ressourcen und Finanzierung,

- Weiterentwicklung der Kooperationen mit Produktionspartnern, um die Herstellungskapazitäten für Obefazimod zeitnah auszubauen und

- Erforschung, Entwicklung und Scale-Up neuer Produktkandidaten zur Behandlung chronischer Entzündungskrankheiten.

Update zum Stand des Eigenkapitals und der Verschuldung zum 31. Dezember 2022

Die folgende, nach der französischen Rechnungslegungsnorm (GAAP) erstellte Tabelle basiert auf den ungeprüften Finanzinformationen des Unternehmens und zeigt das Eigenkapital und die Nettofinanzverschuldung des Unternehmens zum 31. Dezember 2022.

Die Zeilen „Kurzfristige Verbindlichkeiten“ und „Langfristige Verbindlichkeiten“ in der Tabelle listen alle kurz- und langfristigen Verbindlichkeiten des Unternehmens auf, die Zeilen A bis M der Tabelle zeigen die kurz- und langfristigen Finanzverbindlichkeiten.

|

Eigenkapital und Verschuldung (in Tausend Euro / ungeprüft) |

31. Dezember 2022 (ungeprüft) |

|

Kurzfristige Verbindlichkeiten insgesamt (einschließlich des kurzfristigen Anteils langfristiger Verbindlichkeiten) |

13.809 |

|

- gesichert |

1.239(1) |

|

- garantiert |

8.252(2) |

|

- ungesichert / ungarantiert |

4.318 |

|

Langfristige Verbindlichkeiten insgesamt (ohne den kurzfristigen Anteil langfristiger Verbindlichkeiten) |

39.700 |

|

- gesichert |

3.761 |

|

- garantiert |

4.883 |

|

- ungesichert / ungarantiert |

31.057 |

|

Netto-Eigenkapital |

|

|

- Grundkapital |

223 |

|

- Gesetzliche Reserve |

0 |

|

- Sonstige Rücklagen(3) |

41.952 |

|

Insgesamt |

42.175 |

(1) Das von der Gesellschaft gezeichnete Darlehen der Société Générale wird vom französischen Staat garantiert.

(2) Im Zusammenhang mit den Kreos-Darlehen wurden Sicherungsrechte an den wichtigsten materiellen und immateriellen Vermögenswerten des Unternehmens eingeräumt, insbesondere am Geschäfts- oder Firmenwert, an den geistigen Eigentumsrechten für die wichtigsten Arzneimittelkandidaten sowie an den Bankkonten und Forderungen des Unternehmens.

(3) Berechnet zum 30. Juni 2022 in Übereinstimmung mit den Angaben im Halbjahresfinanzbericht 2022.

|

Nettoverschuldung des Unternehmens (in Tausend Euro / ungeprüft) |

31. Dezember 2022 (ungeprüft) |

|

A - Zahlungsmittel und Zahlungsmitteläquivalente |

26.944 |

|

B - Bargeldäquivalent |

6 |

|

C - Sonstige kurzfristige finanzielle Vermögenswerte |

0 |

|

D - Liquidität (A + B + C) |

26.950 |

|

E - Kurzfristige Finanzverbindlichkeiten (einschließlich Anleihen, aber ohne den kurzfristigen Teil langfristiger Finanzverbindlichkeiten) |

|

|

F - Kurzfristiger Anteil langfristiger Finanzverbindlichkeiten |

13.809 |

|

G - Kurzfristige Finanzverbindlichkeiten (E + F) |

13.809 |

|

H - Kurzfristige Nettofinanzverschuldung (G - D) |

-13.140 |

|

I - Langfristige Finanzverbindlichkeiten (ohne den kurzfristigen Teil und Anleihen) |

39.700 |

|

J - Schuldverschreibungen |

0 |

|

K - Langfristige Verbindlichkeiten aus Lieferungen und Leistungen und sonstige Verbindlichkeiten |

0 |

|

L - Langfristige Finanzverbindlichkeiten (I + J + K) |

39.700 |

|

M - Nettofinanzverschuldung insgesamt (H + L) |

26.560 |

Für die Öffentlichkeit zugängliche Informationen und Risikofaktoren

Detaillierte Informationen zum Unternehmen, einschließlich seiner Geschäfts- und Finanzinformationen, Ergebnisse, Perspektiven und den damit verbundenen Risikofaktoren, sind im Referenzdokument („Universal Registration Document“) 2022 enthalten, das am 28. April 2022 unter der Nummer D.22-0372 und in einer ersten geänderten Form am 2. September 2022 unter der Nummer D.22-0372-A01 bei der französischen Finanzmarktaufsicht, Autorité des Marchés Financiers (AMF), eingereicht wurde und in einer zweiten geänderten Form noch eingereicht wird. Diese Dokumente, sowie weitere Informationen und die Pressemitteilungen des Unternehmens können auf deren Website (www.abivax.com) eingesehen werden.

Es wird ausdrücklich auf die mit dem Unternehmen und dessen Aktivitäten verbundenen Risikofaktoren verwiesen, wie sie in Kapitel 3 des Referenzdokuments 2022, in seiner ersten geänderten, am 2. September 2022 unter der Nummer D.22-0372-A01 bei der französischen Finanzmarktaufsicht eingereichten Form, dargelegt werden. Diese Dokumente können auf der Website des Unternehmens (www.abivax.com) und der Website der französischen Finanzaufsicht, Autorité des marchés financiers (AMF) (www.amf-france.org) eingesehen werden.

Die Gesellschaft wird in Verbindung mit der Kapitalerhöhung einen Prospekt bei der AMF für den Zweck der Börsennotierung der Neuen Aktien einreichen, der eine Wertpapierbeschreibung (note d‘opération) und eine zweite Änderung des Referenzdokuments 2022 enthalten wird. Die zweite Änderung des Referenzdokuments 2022 wird eine Aktualisierung des Liquiditätsrisikos und des Verwässerungsrisikos enthalten. Darüber hinaus wird die Wertpapierbeschreibung spezifische Risiken im Zusammenhang mit den im Rahmen der Kapitalerhöhung ausgegebenen Instrumenten enthalten.

Diese Pressemitteilung stellt weder einen Prospekt gemäß der Prospektverordnung (wie nachstehend definiert) noch ein Angebot von Wertpapieren an die Öffentlichkeit dar.

Über Abivax (www.abivax.com)

Abivax, ein von Truffle Capital gegründetes Unternehmen in der klinischen Phase 3, entwickelt Therapien, die das körpereigene Immunsystem modulieren, um Patienten mit chronischen Entzündungserkrankungen zu behandeln. Abivax, mit Sitz in Paris und Montpellier, ist an der Euronext Paris, Compartment B (ISIN: FR 0012333284 – Ticker: ABVX) gelistet. Der Hauptproduktkandidaten des Unternehmens, Obefazimod (ABX464), ist in der klinischen Phase-3 zur Behandlung von Colitis ulcerosa. Weitere Informationen zum Unternehmen finden Sie unter www.abivax.com. Folgen Sie uns auf Twitter @ABIVAX_.

Kontakte

|

Abivax |

Investors |

Press Relations & Investors Europe |

|

Public Relations France |

Public Relations France |

Public Relations USA |

Anmerkung: Bitte beachten Sie, dass die einzig offizielle Pressemitteilung, die vom Unternehmen in französischer Sprache veröffentlichte Fassung ist. Die obige Übersetzung dient lediglich der vereinfachten Informationsbereitstellung.

Zukunftsgerichtete Aussagen

Diese Pressemitteilung enthält zukunftsgerichtete Aussagen, Prognosen und Schätzungen (einschließlich Aussagen zur Patientenrekrutierung) in Bezug auf bestimmte Programme von Abivax. Obwohl das Abivax Management-Team der Ansicht ist, dass die Erwartungen, die sich in solchen zukunftsgerichteten Aussagen widerspiegeln, vernünftig sind, werden Investoren darauf hingewiesen, dass zukunftsgerichteten Informationen und Aussagen verschiedene Risiken, Eventualitäten und Ungewissheiten unterliegen, von denen viele schwer vorhersehbar sind und im Allgemeinen außerhalb der Kontrolle von Abivax liegen. Sie könnten dazu führen, dass die tatsächlichen Ergebnisse und Entwicklungen wesentlich von den in solchen zukunftsgerichteten Informationen und Aussagen ausgedrückten, implizierten oder prognostizierten abweichen. Eine Beschreibung dieser Risiken, Eventualitäten und Ungewissheiten findet sich in den Unterlagen, die Abivax gemäß seinen gesetzlichen Verpflichtungen bei der französischen Autorité des Marchés Financiers eingereicht hat, einschließlich seines Registrierungsdokuments (Document d'Enregistrement Universel). Zu diesen Risiken, Eventualitäten und Ungewissheiten gehören unter anderem die mit der Forschung und Entwicklung verbundenen Unwägbarkeiten, künftige klinische Daten und Analysen, Entscheidungen von Regulierungsbehörden wie der FDA oder der EMA darüber, ob und wann ein Medikament zugelassen wird, sowie deren Entscheidungen über die Kennzeichnung und andere Angelegenheiten, die die Verfügbarkeit oder das kommerzielle Potenzial solcher Produktkandidaten beeinflussen könnten. Besondere Aufmerksamkeit sollte den potenziellen Hürden der klinischen und pharmazeutischen Entwicklung gewidmet werden, einschließlich der weiteren Bewertung durch Abivax sowie der Zulassungsbehörden und IRBs/Ethikausschüsse im Anschluss an die Bewertung der präklinischen, pharmakokinetischen, karzinogenen, toxischen, CMC- und klinischen Daten. Darüber hinaus gelten diese zukunftsgerichteten Aussagen, Prognosen und Schätzungen nur zum Zeitpunkt dieser Pressemitteilung. Die Leser werden darauf hingewiesen, nicht unangemessen auf diese zukunftsgerichteten Aussagen zu vertrauen. Abivax übernimmt keine Verpflichtung, zukunftsgerichtete Aussagen, Prognosen oder Schätzungen an später eintretende Ereignisse bzw. Entwicklungen anzupassen, sofern dies nicht gesetzlich vorgeschrieben ist.

Die in dieser Pressemitteilung enthaltenen Informationen über pharmazeutische Produkte (einschließlich der in der Entwicklung befindlichen Produkte) sind nicht als Werbung zu verstehen.

Diese Pressemitteilung dient nur zu Informationszwecken, und die hierin enthaltenen Informationen stellen weder ein Angebot zum Verkauf noch die Aufforderung zur Abgabe eines Angebots zum Kauf oder zur Zeichnung von Wertpapieren der Gesellschaft in einer Rechtsordnung, insbesondere in Frankreich, dar. Ebenso stellt die Pressemitteilung keine Anlageberatung dar und soll auch nicht als solche genutzt werden. Sie steht in keinem Zusammenhang mit den Anlagezielen, der finanziellen Situation oder den spezifischen Bedürfnissen des Empfängers. Die Pressemitteilung stellt keinen Ersatz für die Bildung eines eigenen Urteils dar. Alle hierin geäußerten Meinungen können ohne vorherige Ankündigung geändert werden. Die Verbreitung dieses Dokuments kann in bestimmten Rechtssystemen gesetzlich eingeschränkt sein. Personen, in deren Besitz dieses Dokument gelangt, sind verpflichtet, sich über solche Beschränkungen zu informieren und diese einzuhalten.

Disclaimer (nur auf Englisch)

This press release may not be released, published or distributed, directly or indirectly, in or into the United States of America, Australia, Canada or Japan or to U.S. persons. This press release and the information contained herein do not constitute either an offer to sell or purchase, or the solicitation of an offer to sell or purchase, securities of Abivax (the “Company”).

No communication or information in respect of the offering by the Company of any securities mentioned in this press release may be distributed to the public in any jurisdiction where registration or approval is required. No steps have been taken or will be taken in any jurisdiction where such steps would be required. The offering or subscription of the Company’s securities may be subject to specific legal or regulatory restrictions in certain jurisdictions. None of the Company and SVB Securities LLC, LifeSci Capital LLC, Bryan, Garnier & Co. Limited and Bryan Garnier Securities SAS (the “Financial Advisors”) takes any responsibility for any violation of any such restrictions by any person.

This press release does not, and shall not, in any circumstances, constitute a public offering, a sale offer nor an invitation to the public in connection with any offer, of securities. The distribution of this document may be restricted by law in certain jurisdictions. Persons into whose possession this document comes are required to inform themselves about and to observe any such restrictions.

This announcement is an advertisement and not a prospectus within the meaning of the Regulation (EU) 2017/1129, as amended (the “Prospectus Regulation”).

With respect to the Member States of the European Economic Area (including France) (the “Member States”), no action has been or will be undertaken to make an offer to the public of the securities referred to herein requiring a publication of a prospectus in any Member State. As a result, the securities of the Company may not and will not be offered in any Member State except in accordance with the exemptions set forth in Article 1(4) of the Prospectus Regulation, or under any other circumstances which do not require the publication by the Company of a prospectus pursuant to Article 1 of the Prospectus Regulation and/or to applicable regulations of that relevant Member State.

For the purposes of the provision above, the expression “offer to the public” in relation to any shares of the Company in any Member State means the communication in any form and by any means of sufficient information on the terms of the offer and any securities to be offered so as to enable an investor to decide to purchase any securities, as the same may be varied in that Member State.

This document does not constitute an offer to the public in France and the securities referred to in this press release can only be offered or sold in France pursuant to Article L. 411-2, 1° of the French Monetary and Financial Code (Code monétaire et financier) to qualified investors (investisseurs qualifiés) acting for their own account, as defined in Article 2 point (e) of the Prospectus Regulation. In addition, in accordance with the authorization granted by the general meeting of the Company’s shareholders dated November 9, 2022, only the persons pertaining to the categories specified in the 4th resolution of such general meeting may subscribe to the offering of New Shares.

This document may not be distributed, directly or indirectly, in or into the United States. This document does not constitute an offer of securities for sale nor the solicitation of an offer to purchase securities in the United States or any other jurisdiction where such offer may be restricted. Securities may not be offered or sold in the United States absent registration under the U.S. Securities Act of 1933, as amended (the “Securities Act”). The securities of the Company have not been and will not be registered under the Securities Act, and the Company does not intend to make a public offering of its securities in the United States.

The distribution of this document (which term shall include any form of communication) is restricted pursuant to Section 21 (Restrictions on financial promotion) of the Financial Services and Markets Act 2000 (“FSMA”). This document is only being distributed to and directed at qualified investors as defined in Article 2(e) of the Prospectus Regulation as it forms part of UK domestic law by virtue of the European Union (Withdrawal) Act 2018 (“EUWA”) who (i) are outside the United Kingdom, (ii) have professional experience in matters relating to investments and who fall within the definition of investment professionals in Article 19(5) of the Financial Services and Markets Act 2000 (Financial Promotion) Order 2005 (as amended) (the “Financial Promotion Order”), (iii) are persons falling within Article 49(2)(a) to (d) (high net worth companies, unincorporated associations, etc.) of the Financial Promotion Order or (iv) are persons to whom this communication may otherwise lawfully be communicated (all such persons referred to in (i), (ii), (iii) and (iv) above together being referred to as “Relevant Persons”). This document must not be acted on or relied on in the United Kingdom by persons who are not Relevant Persons. Any investment or investment activity to which this document relates is available only to Relevant Persons, and will be engaged in only with such persons in the United Kingdom.

The securities referred to in this press release may not and will not be offered, sold or purchased in Australia, Canada or Japan. The information contained in this press release does not constitute an offer of securities for sale in Australia, Canada or Japan.

Prohibition of sales to European Economic Area retail investors

No action has been undertaken or will be undertaken to make available any securities to any retail investor in the European Economic Area. For the purposes of this provision:

- the expression "retail investor" means a person who is one (or more) of the following:

- a retail client as defined in point (11) of Article 4(1) of Directive 2014/65/EU (as amended, "MiFID II"); or

- a customer within the meaning of Directive (EU) 2016/97, as amended, where that customer would not qualify as a professional client as defined in point (10) of Article 4(1) of MiFID II; or

- not a “qualified investor” as defined in the Prospectus Regulation; and

- the expression “offer" includes the communication in any form and by any means of sufficient information on the terms of the offer so as to enable an investor to decide to purchase or subscribe the Company’s securities.

Consequently, no key information document required by Regulation (EU) No 1286/2014 (as amended, the "PRIIPs Regulation") for offering or selling the New Shares or otherwise making them available to retail investors in the European Economic Area has been prepared and therefore offering or selling the New Shares or otherwise making them available to any retail investor in the European Economic Area may be unlawful under the PRIIPS Regulation.

Prohibition of sales to UK retail Investors

No action has been undertaken or will be undertaken to make available any securities to any retail investor in the United Kingdom. For the purposes of this provision:

- the expression “retail investor” means a person who is one (or more) of the following:

- a retail client, as defined in Article 2(8) of Regulation (EU) № 2017/565, as it forms part of UK domestic law by virtue of the EUWA; or

- a customer within the meaning of the provisions of the FSMA and any rules or regulations made under the FSMA to implement Directive (EU) 2016/97, where that customer would not qualify as a professional client, as defined in point (8) of Article 2(1) of Regulation (EU) № 600/2014, as it forms part of domestic law by virtue of the EUWA; or

- not a qualified investor as defined in Article 2 of Regulation (EU) 2017/1129 as it forms part of domestic law by virtue of the EUWA; and

- the expression “offer" includes the communication in any form and by any means of sufficient information on the terms of the offer to enable an investor to decide to purchase or subscribe the Company’s securities.

Consequently no key information document required by Regulation (EU) № 1286/2014, as it forms part of UK domestic law by virtue of the EUWA (the “UK PRIIPs Regulation”), for offering or selling the New Shares or otherwise making them available to retail investors in the UK has been prepared and therefore offering or selling the New Shares or otherwise making them available to any retail investor in the UK may be unlawful under the UK PRIIPs Regulation.

MIFID II product governance / Professional investors and ECPs only target market – The manufacturers’ target market assessment in respect of the New Shares has led to the conclusion that: (i) the target market for the New Shares is eligible counterparties and professional clients, each as defined in MiFID II; and (ii) all channels for distribution of the New Shares to eligible counterparties and professional clients are appropriate. Any person subsequently offering, selling or recommending the New Shares (a “distributor”) should take into consideration the manufacturers’ target market assessment; however, a distributor subject to MiFID II is responsible for undertaking its own target market assessment in respect of the New Shares (by either adopting or refining the manufacturers’ target market assessment) and determining appropriate distribution channels.